Блог им. forexmethod |Сколько можно заработать на Форекс?

- 12 февраля 2019, 08:28

- |

В сегодняшнем посте мы рассмотрим один из самых популярных вопросов, который задают себе как начинающие, так и уже достаточно опытные Форекс-трейдеры. Ответ на этот вопрос написан Джастином Беннетом, автором портала DailyPriceAction.com.

Сколько я могу заработать в месяц торговли на рынке Форекс?

Это, пожалуй, самый первый вопрос, который задает каждый, кто интересуется торговлей на Форекс. И это нормально. Когда я (Джастин Беннет) начал торговать на фондовом рынке в 2012 году, я тоже хотел знать. Но тут мы вступаем на тонкий лед. Любопытство — это естественно. Нет ничего плохого в том, чтобы задавать вопросы, но всегда нужно ожидать, что ответ на поставленный вопрос может вызвать серьезные последствия.

В этом посте мы обсудим, какую прибыль можно реально ожидать, торгуя на Форекс и как выбрать подходящий период времени для оценки результатов торговли.

Забудьте о том, что вам говорили раньше( Читать дальше )

- комментировать

- ★1

- Комментарии ( 25 )

Блог им. forexmethod |Как торговать в консолидации (диапазоне)? 4 совета от Нила Фуллера

- 20 января 2019, 16:53

- |

Одна из истин торговли на Форекс говорит о том, что рынки не всегда должны двигаться вверх или вниз — во многих случаях они могут находиться в консолидации или торговом диапазоне (то есть двигаться вбок). Именно в этих условиях большинство стратегий, нацеленных на следование тренду, перестают функционировать, и трейдеры получают одну убыточную сделку за другой. Вот почему была создана следующая статья с 4-мя советами по торговле в консолидации на Форекс.

# 1 — Проанализируйте график и сделайте вывод — можно ли торговать этот рынок или нет.Торговля в консолидации имеет смысл только тогда, когда цена отскакивает от верхней и нижней границы диапазона — это означает, что цена колеблется между точно определенными горизонтальными уровнями, которые не дают быкам или медведям получить более выраженное преимущество.

Чтобы определить, стоит ли торговать рынок, необходимо взглянуть на график в более широкой перспективе (измените масштаб графика D1, отдалите его). Видя больший временной диапазон, вы сможете быстро определить нисходящие или восходящие движения — если они не происходят, мы, скорее всего, имеем дело с консолидацией.

( Читать дальше )

Блог им. forexmethod |Стратегии торговли внутреннего бара (price action)

- 23 декабря 2018, 16:18

- |

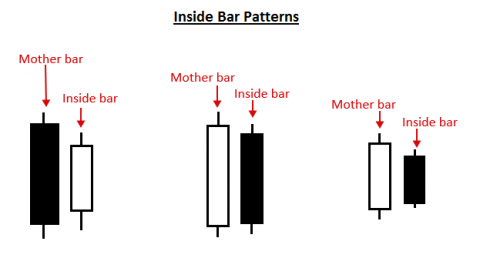

Внутренний бар (Inside Bar) — представляет из себя шаблон или паттерн price action, который состоит из двух баров, один из которых меньшего размера и находится в диапазоне между максимумом и минимумом большего (материнского) бара. Таким образом, максимум второго бара ниже максимума предыдущего бара, а минимум второго бара выше, чем у предыдущего. Сам этот бар может находиться в верхней, средней или нижней части предыдущего (материнского) бара.

Иногда можно встретить такие сокращения как IB (inside bar) - внутренний бар и MB (mother bar) - материнский бар.

Примеры торговли внутреннего бара на трендовом рынке

В примере видно сильный нисходящий тренд и появление паттерна IB, который в данном случае торгуем по направлению движения цены, т.е размещаем ордер Sell Stop на пробой минимума паттерна.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс